长期护城河如何铸就?

1、布局上游

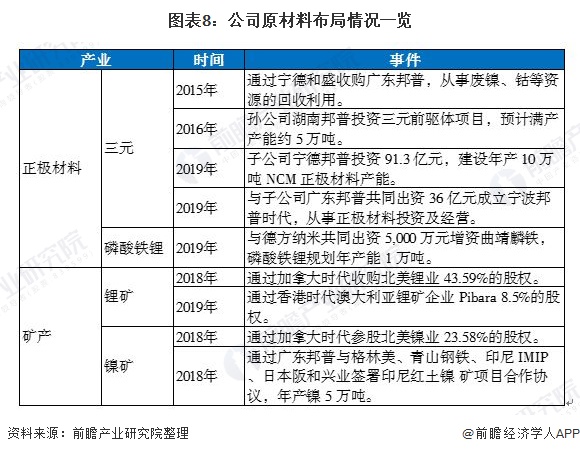

为巩固成本优势,同时保证原材料供应,公司积极向中上游布局。公司业务聚焦动力电池产业链,为了把控核心资源、保证原材料供应,同时巩固成本优势、锁定更多利润,公司积极向中上游原材料及矿产布局:

1)正极材料及正极前驱体:并购上游材料供给商。正极材料占到动力电池原材料成本的 25%-30%,是成本占比最高的原材料。目前公司对三元正极材料和磷酸铁锂正极材料均有布局:a.三元正极:公司 2015 年完成对广东邦普的收购;2016 年孙公司湖南邦普投资三元前驱体项目,预计满产产能约 5 万吨;2019 年子公司宁德邦普拟投资 91.3 亿元,建设年产 10 万吨 NCM 正极材料产能;b.磷酸铁锂:2019 年公司增资德方纳米子公司曲靖麟铁,持股 40%,磷酸铁锂规划年产能 1 万吨。

2)收购海外矿产,布局锂、镍资源。锂、镍等矿产资源是锂离子电池中不可或缺的关键原材料,2018 年以来公司加大了对核心矿产资源的布局:2018 年,公司通过子公司加拿大时代收购北美锂业 43.59%股份,投资北美镍业 25.38%股份,并通过广东邦普与格林美、青山钢铁、印尼 IMIP、日本阪和兴业签署印尼红土镍矿项目合作协议,年产镍 5 万吨。2019 年,公司通过香港时代澳大利亚头部锂矿企业 Pibara8.5%的股权。

2、研发支出行业领先,助力技术突破

近年来宁德时代的研发费用率一直维持在 7%左右的较高水平,研发费用随营收收入的增长而快速提升。2019Q1~Q3 公司的研发费用 22.56 亿元,同比增长 96.5%,研发费用率 6.9%。

目前公司已经成长为国内动力电池领域绝对龙头,2019 年国内市占率接近 52%,营收体量远超国内主要竞争对手,2019年上半年研发费用看,其研发费用达到14.13亿元,远超同时期国轩高科、亿纬锂能;持续、大额的研发投入让公司有能力全面布局新材料、新体系、新工艺,构建起强大的技术壁垒,竞争对手要缩小技术差距存在较大难度。

小结

从财务数据看,近年来宁德时代巧借东风,国内吃政策红利,同时与国内外多家汽车巨头达成了战略合作,形成了中长期利益捆绑关系,全世界范围内开挂。经营业绩看,公司的营收规模持续扩张,与特斯拉的合作也将进一步促进经营规模的扩大;同时因公司在行业的绝对龙头地位,公司对下游话语权极强,运营稳健。

唯一遗憾的是,近期因竞争加剧,让宁德时代的盈利能力有所下滑,但近年来公司不断布局公司上游材料且持续进行研发投入,上述举措终将对促进成本的下降,进而稳固公司的盈利能力和长期竞争力!

以上数据来源于前瞻产业研究院《中国电动汽车行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

<上一页 3