研发占比逐年走低,业绩大增却“钱紧”?嘉元科技的“惹眼”利润

研发占比逐年走低,业绩大增却“钱紧”?嘉元科技的“惹眼”利润科创板于7月22日鸣锣开市,首批上市的25家企业迎来高光时刻。但在上市前夕,嘉元科技作为“首批”之一,外界对它的质疑声并

科创板于7月22日鸣锣开市,首批上市的25家企业迎来高光时刻。但在上市前夕,嘉元科技作为“首批”之一,外界对它的质疑声并未停止。

近日,嘉元科技发布2019年上半年业绩预告,实现净利润为1.6-1.95亿元,同比增长219.17%-288.99%。这样的增速无论在首批科创板企业中,还是与A股同行业龙头相比,都显得尤为耀眼。

与快速增长的业绩形成鲜明对比的是,嘉元科技的科研支出占比却逐年走低,与此同时,显示出毛利率明显高于同行、运营资金紧张等问题。算力智库从其招股书和最新半年报入手,试图揭开其“惹眼”业绩背后的故事。

1、25家首批科创板企业中,研发占比倒数第一

1招股书显示,嘉元科技主要从事各类高性能电解铜箔的研究、生产和销售,主要产品为超薄锂电铜箔和极薄锂电铜箔,用于锂离子电池的负极集流体。从前五大客户来看,有宁德时代、宁德新能源、比亚迪、孚能科技及星恒电源等知名锂离子电池制造商。

能够在科创板上市,技术是否过硬是最重要的标准之一。

据招股书,嘉元科技共拥有104项专利,公司主流产品已从12μm锂电铜箔逐步拓展到6μm锂电铜箔,已开发出5μm和4.5μm极薄铜箔。

如何理解嘉元科技的行业地位?嘉元科技表示,目前国内只有少数厂家研发出6μm高性能极薄锂电铜箔,而公司已经量产该产品,并于2018年实现该品类收入2.26亿元,占营业收入近20%,预计占2019年营收比重将进一步提升。此外,公司已开发出4.5μm极薄锂电铜箔,并实现小批量生产,预计未来将成为公司主要的核心产品。

不过,从研发投入来看,嘉元科技的科创“成色”还是显现出不足。

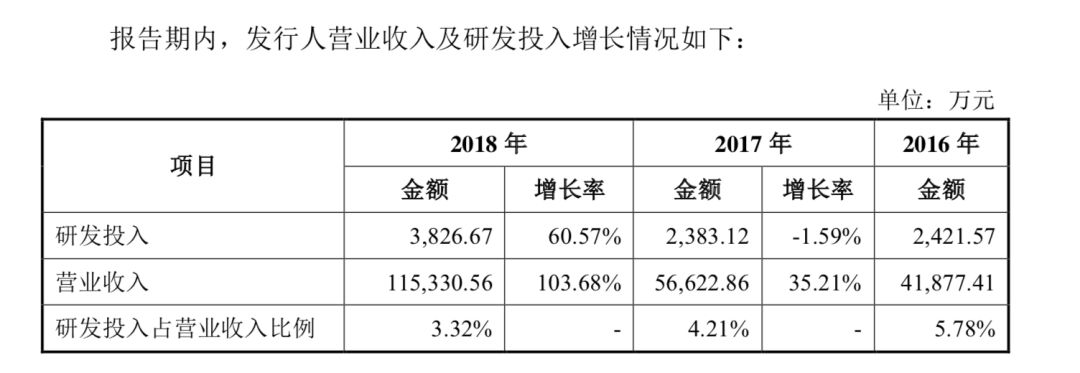

2016-2018年度,嘉元科技研发投入分别为2421.57万元、2383.12万元、3826.67万元,占营业收入比例分别为5.78%、4.21%、3.32%,呈明显下降趋势。

资料来源:招股书

而且,在25家首批科创板企业中,嘉元科技2018年的3.32%研发占比,处在倒数第一。与排在第一位的虹软科技32.42%的研发占比相比,相差了29个百分点。

研发人员的数量也显示嘉元科技的科研成色值得推敲。截至2018年12月31日,嘉元科技共66名研发人员,其中专职研发人员61名,兼职研发人员5名,占员工总数8.51%。这一比例在25家科创板企业中,排在倒数第二的位置。

2018年25家科创板企业研发情况

从创始人履历来看,实控人兼董事长廖平元在进入铜箔行业之前,曾任职于广东梅县建设局质监员,国沅建设董事长、总经理。可见,其此前经历与铜箔行业关系不大,反而与工程建设这类传统行业相关。而在不少科创企业中,创始人就是核心技术人员(如虹软科技、光峰科技)。

嘉元科技核心技术人员刘少华、王俊锋、王崇华三人则是梅雁电解铜箔有限公司的老员工(嘉元科技前身),分别任技术部部长、化验室主任和生箔车间主任,其中刘少华系退休后返聘。

此外,薪酬体系显示,董事长领取最高薪酬35.9万元,董秘领取年薪28.29万元,三位核心技术人员的薪酬在17-24万之间。而在有些科创企业中,为了体现核心技术人员价值,董事长、董秘等管理层的收入是没有核心技术人员高的,如容百科技,这意味着公司对科技创新的重视,更说明创新对公司成长的重要性。

2、毛利率激增,高成长性可否持续?

与同行业相比,嘉元科技虽然营收规模不大,但增速却十分亮眼。2018年,嘉元科技营收和净利润增速猛增,分别从35.21%激增至103.68%,从36.24%激增至107.1%。2019年上半年,净利润增速再次成倍增长至219.17%-288.99%。

这份靓丽的成绩单引发外界关注,最大的焦点莫过于高成长能否持续?

同行业可比公司中,嘉元科技列举了诺德股份、超华科技两家上市公司。招股书显示,诺德股份在国内动力锂电铜箔领域的市场占有率较高,是国内主要知名锂离子电池厂商的供应商龙头,已经研制成功4μm锂电铜箔并实现了终端试用。超华科技在电子基材和印制电路板行业经过近三十年的技术积累,产品技术处于行业领先水平,已具备目前最高精度6μm锂电铜箔的量产能力。

然而就是这两家龙头公司,业绩表现却远不及嘉元。2018年,诺德股份营收、净利润双降,净利润同比下滑接近5成。超华科技同样出现营业收入、净利润出现双降。在此背景下,嘉元科技实现了营收、净利润翻番实属不易。

另一方面,从毛利率来看,2016年-2018年,嘉元科技毛利率分别为27.39%、27.35%、27.11%,毛利率表现十分稳定。而诺德股份、超华科技同期净利润波动十分明显。

2018年,嘉元科技毛利率开始反超诺德股份;2019年一季度,嘉元科技毛利率比后者高出20多个百分点。比之超华科技,嘉元科技每年超出10个百分点以上。

嘉元科技对此的解释是,主要系公司报告期内主要产品以毛利率较高的锂电铜箔为主。而2019年一季度毛利率的激增,主要是因为毛利率较高的双光6μm锂电铜箔的收入占比提高。

与此同时,嘉元科技的净资产收益率亦显著高于同行。2016年-2018年,嘉元科技加权平均净资产收益别为24.82%、21.13%、28.68%。诺德股份2016年-2018年加权净资产收益率分别为1.35%、9.65%、4.58%;超华科技则分别为-3.57%、3.15%、2.04%。嘉元科技以超过20%的净资产收益率在行业中表现突出。

资料来源:招股书

市场的忧虑在于,随着国内新能源补贴政策大幅退坡,很可能导致中国新能源汽车市场出现下滑,特别是纯电动汽车受到冲击。如果行业下滑来临,上游电池厂商的日子也不好过。这也引出嘉元科技另一隐忧所在:大客户占比较高。

报告期内,嘉元科技前五大客户销售金额占当期公司营业收入的比例分别为60.95%、62.77%和77.17%,比例呈逐年增加。诺德股份近三年这一比例不到50%,超华科技这一数据不到35%。

嘉元科技解释称,这是由于客户为锂离子电池行业知名厂商,而锂离子电池为新能源汽车的核心部件,受益于近年来新能源汽车行业快速发展,且下游行业集中度较高,导致公司客户相对集中。如果主要客户出于市场战略、原材料供应等原因终止合作,将会对公司经营产生不利影响。

在嘉元科技业绩快速增长的侧面,算力智库却发现嘉元科技或许存在流动资金紧张的问题。

从此次募投项目看,嘉元科技合计9.7亿元的募集资金中,将有3亿元用于补充流动资金。

历年现金流状况显示,嘉元科技现金流产生并不稳定。2016年-2018年,嘉元科技经营活动现金流量净额分别为10224万元、1656万元、13492万元。在2017年、2018年在业绩大幅增长的情况下,现金流不增反降,

嘉元科技在招股书中对补流必要性作出解释,一方面,原材料价格上涨给公司采购活动带来了一定的资金压力。另一方面,公司采取货到付款的方式采购原材料,而对下游客户销售产品会给予一定的信用期,这就需要公司有大量的流动资金进行运行周转。

算力智库发现,流动资金或许困扰着嘉元科技多年。天眼查信息显示,2014年,嘉元科技登记了一起价值为2800万的动产抵押信息;2019年1月21日,嘉元科技再次登记了一起动产抵押信息,抵押权人为中国农业银行股份有限公司梅州梅县支行,金额为7752万元。

科创板是以信息披露为核心的注册制改革,真正把选择权交给市场。嘉元科技科创成色几何,很快市场就会给出答案。

-

锂电池技术停滞期将至,固态电池如何快速上位?2019-07-20

-

2019-2025年全球锂电市场年复合增长率达15%2019-07-19

-

6月锂电数据分析——政策刺激仍在 车企冲量明显2019-07-18

-

2019锂电池国际安全研讨会开幕 聚焦电池安全问题2019-07-18

-

叉车锂电池需求猛增 比亚迪/宁德/国轩/微宏居然这么抢2019-07-18

-

叠片工艺引领锂电时代 安全续航得大幅提升2019-07-18

-

锂电负极材料产能释放 中科电气净利或达8354万元2019-07-17

-

为什么锂电池一直得不到新的突破?2019-07-17

-

锂离子电池的低温性能对锂电池应用的重要性2019-07-17

-

从正负极材料和电解液解析锂电池低温性能改善2019-07-17

-

电动汽车锂电池衰退的原因到底是什么2019-07-16

-

隔膜、铜箔等5大电池材料应用企业将再获国家保险补助2019-07-16

-

赢合科技2019年半年度业绩预增最高30%2019-07-16

-

新凌嘉新能源3.5亿元储能锂电池项目开工2019-07-16

-

铅电领军地位依在!新国标下锂电暂难成“宠儿”?2019-07-16