国轩高科磷酸铁锂电池

曾经是动力电池主力的磷酸铁锂,在补贴退出之后,可能重新成为主流选择吗?

2019年6月26日起,新能源汽车国家补贴标准降低约50%,地方补贴则直接退出,2019年综合补贴退坡幅度超70%。2020年补贴政策大概率也将维持这一水平。

补贴退坡超预期,车企面临更大降本压力,很多人预测,相比三元电池更为便宜的磷酸铁锂电池,装机量将会迎来增长。

为了验证这一说法,《电动汽车观察家》统计了2019年整车出厂合格证数发现,下半年磷酸铁锂装机量确有大幅提升。

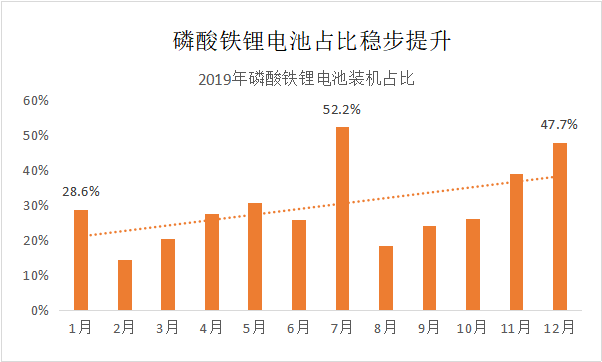

数据显示,2019年1月份,磷酸铁锂电池的装机占比仅为总装机量的28.8%,但到12月,直接攀升至47.7%,7月份磷酸铁锂电池装机占比一度超过50%。

资料来源:根据整车出厂合格证数统计

磷酸铁锂电池要东山再起了?以安全性高、循环寿命长、成本低著称的的磷酸铁锂电池此前为何会衰落?此番增长,能否收复失地,重回主流?

《电动汽车观察家》带着上述问题,采访了多位电池企业、车企负责人,得出的基本结论是,虽然磷酸铁锂电池能量密度有长足进步,但是体积能量密度过低,仍然制约其在乘用车领域的发展。

1.新能源汽车产业起航,磷酸铁锂一枝独秀

磷酸铁锂电池伴随中国新能源汽车的发展而崛起。

磷酸铁锂电池最早在美国兴起,2004年传入中国。

2009年,科技部、财政部、发改委、工信部联合启动了“十城千辆节能与新能源汽车示范推广应用工程”,标志着新能源汽车产业正式上升为国家战略。

由于比亚迪等国内企业在磷酸铁锂电池方面的储备和应用,磷酸铁锂便成为新能源汽车发展最主要的技术路线。

但是风向在2012年开始发生转变。2012年6月,国家发展新能源汽车的纲领性文件《节能与新能源汽车产业发展规划(2012—2020年)》发布。该规划提出,到2015年,动力电池模块比能量达到150瓦时/公斤以上;到2020年,动力电池模块比能量达到300瓦时/公斤以上。要达到上述能量密度,当时的技术只有三元材料能做到。

而此时,以磷酸铁锂电池著称于世的A123也面临破产。在国家政策导向和示范效应的双重作用下,国内的磷酸铁锂热潮才逐渐趋冷。

2014年下半年开始,主流乘用车企业除比亚迪、上汽外,长安、一汽、北汽、奇瑞、江淮、众泰等企业,已经有车型开始试水三元电池。

即使风向转变,磷酸铁电池仍然占据压倒性的优势。2009—2014年,中国主要在公共领域推广新能源汽车,车型以商用车为主,这个阶段,磷酸铁锂电池在高安全性、长寿命方面的优势非常明显。

乘用车方面也仍然是以磷酸铁锂电池为主,例如江淮的iEV4、比亚迪E6/秦、比亚迪戴姆勒合资的腾势等车型还在采用这一路线。

从数据上看,2015年磷酸铁锂电池出货量达10.86Gwh,占据市场近69%份额;对应三元电池出货量为4.26Gwh,占比只有27%。

2016年磷酸铁锂电池依旧是市场主力,占比高达73%,装机量高达20Gwh,而三元电池受制此前政策禁用纯电动客车的影响,2016年搭载量仅为6.3Gwh。

由于新能源汽车发展早期商用车市场份额较高,因此,部分乘用车的转向,并没有带来市场份额的根本性转变。

2.政策转向,磷酸铁锂风光不再

2016-2017年起,随着电动化的深入,乘用车逐渐成为新能源汽车推广的主力。

而新能源乘用车的补贴政策,将电池包的能量密度以及续航里程作为主要指标。 新能源汽车企业为追求高额补贴,逐步放弃磷酸铁锂动力电池,转向三元电池。 不仅仅是补贴政策,国家的其他政策,也在不断强调提高动力电池能量密度。

例如2015年5月,国务院正式印发《中国制造2025》,其重点领域技术路线图中,动力电池系统设定的发展目标设定为“电池单体比能量达到400Wh/kg以上”。

此外,2015年12月科技部印发的《<国家重点研发计划试点专项2016年度第一批项目申报指南>“新能源汽车”试点专项》中,考核指标设定为“电池单体能量密度≥300Wh/kg。

当时,业内普遍认为,磷酸铁锂理论能量密度在160Wh/kg左右,而三元电池能量密度可达到200Wh/kg。三元电池显然已成为国家重点支持的研发方向。

2017年,越来越多的乘用车企开始将磷酸铁锂更换为三元电池。

磷酸铁锂电池的坚实拥趸——比亚迪在2015年开始装车三元电池,2017年开始大规模转投三元电池。2017年比亚迪推出主力车型唐100插混与秦100插混、宋EV 300和秦EV 300,应用的都是三元电池。2018年之后比亚迪全新上市的车型应用的基本都是三元电池技术。

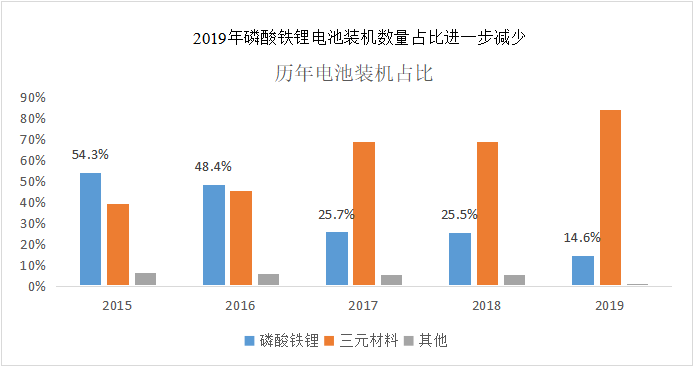

磷酸铁锂电池的风光不再。2017年三元电池市场份额开始超越磷酸铁锂电池。

资料来源:GGII

根据GGII数据:2017-2019年,磷酸铁锂电池装机数量持续减少,2019年市场份额已经降低至14.6%。

3.磷酸铁锂电池重获乘用车企青睐

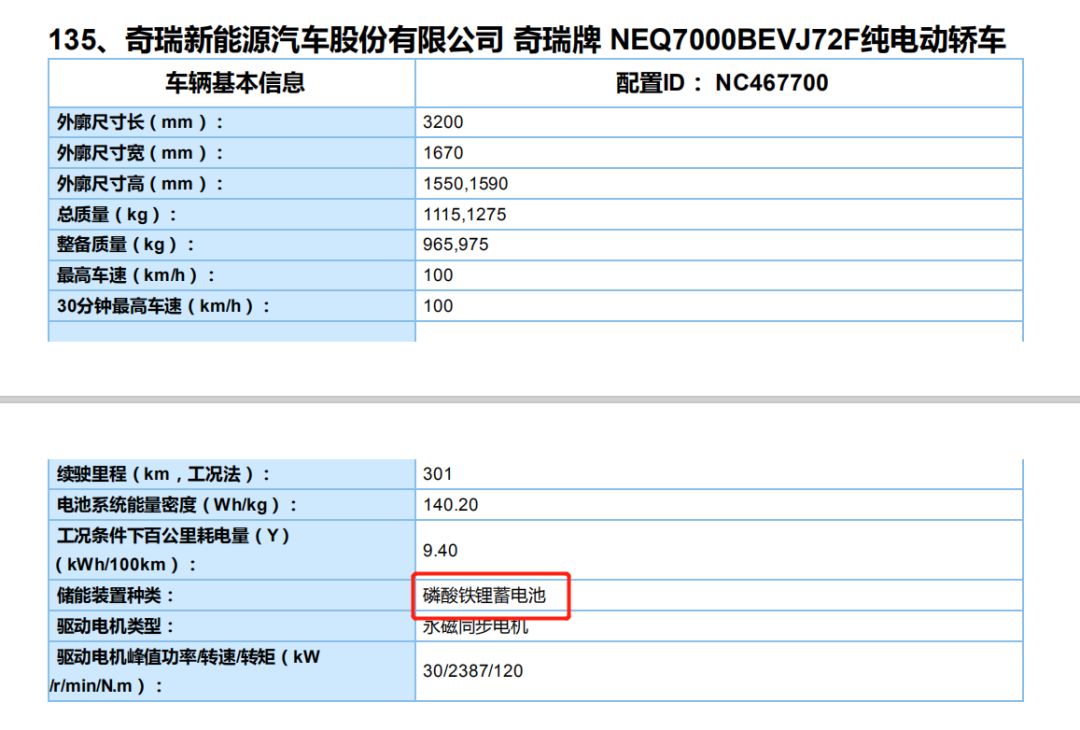

但从个别企业及车型来看,磷酸铁锂电池正再次被关注。 2019年版补贴政策正式实施后,搭载磷酸铁锂的乘用车在增多。 2019年第8批《新能源汽车推广应用推荐车型目录》(简称《目录》)中, 奇瑞新能源新款小蚂蚁开始出现磷酸铁锂版;第10批《目录》,东风小康EC36和长城欧拉R1,也开始出现磷酸铁锂版本。

不仅如此,《目录》中磷酸铁锂车型总量也在增加。去年第11批《目录》,共包含146款车型,磷酸铁锂电池配套87款车型,占比接近60%;第8批《目录》中,磷酸铁锂占比更是高达69%。而这一数据在去年年初的第1批《目录》中,仅为45%。

资料来源:新能源汽车推广应用推荐车型目录(2019年第8批)

电池企业对磷酸铁锂电池的回潮的感知更早、更敏感。 北京科易动力科技有限公司的总经理田硕,早已察觉到磷酸铁锂电池将回暖的迹象。科易动力是一家商用车和乘用车都有涉足的电池系统生产企业。 田硕告诉《电动汽车观察家》,早在2018年,他们就将重点从三元切换到磷酸铁锂电池了。

“当时客户提出相应需求,我们在做方案时发现,磷酸铁锂和三元都可以满足其需求,而且磷酸铁锂的成本更低。客户选择了成本更低的磷酸铁锂方案。”田硕表示。

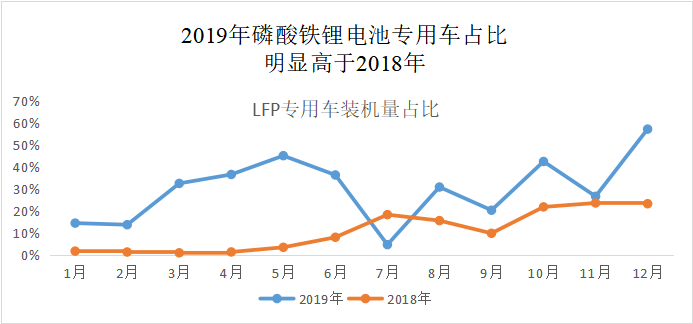

由此,田硕意识到,磷酸铁锂电池的需求很快就要增加。 相对于乘用车,磷酸铁锂在专用车领域的回潮则更为明显。某动力电池企业物流车客户销售负责人陈先生告诉《电动汽车观察家》,磷酸铁锂物流车的增长在2018年就已经开始。“我们目前很多客户都从三元电池转到了磷酸铁锂电池。”

资料来源:根据整车出厂合格证数统计

陈先生表示,他所在电池企业也曾向物流车企供应三元电池,但是,后来发现三元电池循环寿命相对短、成本高等弱点在商用车领域被放大了;而磷酸铁锂电池在可靠性、安全性、售后维护方面,与商用车比较契合,“我们就将对物流车的配套,彻底切换为磷酸铁锂电池。”

4.磷酸铁锂能量密度再提升,成本优势日益明显

在田硕看来,磷酸铁锂电池回潮是有迹可循的。近两年磷酸铁锂电池与三元电池的成本差距越来越大,而政府补贴金额越来越低,这导致磷酸铁锂电池对车企的吸引力在不断增强。“以30度电的车辆为例,比三元电池,使用磷酸铁锂电池单车成本降低将近1万元。”这无疑对企业有极大吸引力。

对于车企来说,选择电池技术路线,更是经过缜密研究。合众汽车目前量产的哪吒N01有部分车型采用磷酸铁锂。合众汽车研究院副院长邓晓光告诉《电动汽车观察家》,他们之所以采用磷酸铁锂路线,是在补贴大幅退坡的情况下,磷酸铁锂电池的优势被凸显出来。

邓晓光算了一笔账,三元电池正极材料包含贵金属,例如,钴目前的价格在27万/吨,对应523和622电池的正极材料成本在14—16万元/吨。磷酸铁锂正极材料成本则保持在2.5万—4万元/吨。

因为无论三元还是磷酸铁锂电池,正极材料都是电芯成本中最大的一部分。三元电池的正极材料成本占比为40%—50%,而磷酸铁锂的正极材料成本占比也要达到25%—30%。

虽然,磷酸铁锂电池的价格低,但是早期其能量密度表现并不理想,导致其材料成本优势并未体现。邓晓光认为,这主要来源于两方面的因素:重量及补贴。对于补贴来讲,早期的磷酸铁锂系统能量密度120Wh/kg,达不到140Wh/kg的要求;而三元电池系统能量密度最高可以达到170Wh/kg,因此,搭载磷酸铁锂电池财政补贴要损失几千元。

资料来源:2019年新能源汽车补贴政策

以哪吒N01为例,车重在1.1-1.2吨,如果多重100公斤,百公里电耗多0.35度电,也就是说,跑同样里程,磷酸铁锂电池需要装比三元更多的电池。“磷酸铁锂电池要多装70-80公斤,才能跑同样的里程,多大概0.7度电。这样折算下来,磷酸铁锂电池的优势并不明显。”

但是,磷酸铁锂技术提升,市场上已经出现成组后能够达到140Wh/kg的电池包后,与三元电池补贴额进一步拉近,成本优势就得以显现。

邓晓光表示,未来的哪吒N01,或许会大比例使用磷酸铁锂电池。

不仅新势力汽车使用,拥有多年造车底蕴的奇瑞新能源,也要大量使用磷酸铁锂电池。奇瑞新能源公司研究院院长倪绍勇告诉《电动汽车观察家》,不仅一部分小蚂蚁要用磷酸铁锂电池,未来400公里级别的乘用车,都会有一部分采用磷酸铁锂路线。

5.体积能量密度低,依然是制约因素

江淮新能源汽车与国轩高科有着十几年的合作经验,是少数坚定使用磷酸铁锂乘用车企业。 江淮新能源营销公司总经理汪光玉表示,江淮新能源汽车坚持双线并进的策略,同一款车型采用两种电池路线。 汪光玉认为,磷酸铁锂电池更适合A00级乘用车和A级运营类的乘用车。因为A00级乘用车对价格更为敏感,对续驶里程要求不是很高;而运营类的乘用车对电池的循环寿命要求更高。

很多企业也认同江淮的这种选择。 合众的另一个车型——哪吒U采用的是三元811电池。哪吒U是一款纯电动A级SUV,续驶里程500公里。在邓晓光看来,磷酸铁锂电池目前还是只适合300公里以下续驶里程的乘用车。

南京金龙在其乘用商用两用的创业者车型上采用磷酸铁锂电池。但南京金龙专门生产乘用车的子公司天美汽车,首款车型也不采用磷酸铁锂,因为他们推出的也是一款长续驶里程的SUV。

天美汽车的电池供应商是兄弟公司南京创源天地动力科技有限公司。该公司的电池事业部副总经理许寒雪说,磷酸铁锂电池优点很多,国内技术成熟、产品安全性高、成本低、循环寿命长,但在乘用车领域使用,最大的缺点是体积能量密度不够高。

许寒雪解释说,乘用车空间有限,长续驶里程的车型,磷酸铁锂电池排布相对困难。如果有选择,他们更倾向于应用磷酸铁锂电池。 选择三元电池,对许寒雪来说颇为无奈。目前国内大多数企业的三元技术并不是很成熟,与国际一流企业比还有较大差距。她的判断,是基于三元电池在南京金龙商用车上使用的经验。“我们商用车产品也有应用或尝试应用三元电池产品,但在开发过程中发现,相当一部分厂家的三元类型电池产品达不到整车使用要求,无论是产品安全可靠性、一致性及循环寿命都存在差距。” 不过,许寒雪并不会放弃对磷酸铁锂电池在乘用车上应用的探索。

以三元电池为主的电池企业,如何看待磷酸铁锂电池近期的表现呢? 捷威动力的销售部部长邓岳认为,磷酸铁锂电池的发展,还是以低续航的车辆为主,也就是A00级车辆为主。 在邓岳看来,磷酸铁锂电池目前仍存在短板,例如低温性能不如三元电池,用车体验仍然要比三元电池差一些。“随着消费者接触电动汽车机会的增多,消费者会愿意为更好的体验,适当增加一些成本的。” 邓岳认为,新能源乘用车未来发展方向应该和传统车一样,以A级车为主。“新能源乘用车还会有A00级车存在,但不会是主流。”也就是说,磷酸铁锂不会成为乘用车动力电池主流。

无论如何,企业对磷酸铁锂电池的探索仍在继续。日前比亚迪推出“刀片电池”,体积比能量密度将提升50%,寿命长达8年120万公里,成本还可以节约30%。即将上市的比亚迪“汉”,便采用这一技术,预估续航可达600公里。国轩高科单体200wh/kg,系统160wh/kg磷酸铁锂电池也已经开发完成。

这些企业产品推出后,如果表现突出,有可能引领行业进一步拓展磷酸铁锂的应用空间,而不止是A00或者运营车辆。